大人で確定申告という言葉を聞いたことがない方は、少ないと思います。

どうでしょうか?確定申告。

「なんとなく、ややこしくて面倒くさそうなイメージ」

「聞いたことはもちろんあるけど、実際にしたことはない」

という方が多いのではないでしょうか。

とくに会社に勤めている方には、あまり縁がないと思います。

そんな今のところあまりよくわからない確定申告ですが、外壁塗装をおこなった場合、税金の一部が戻ってくる可能性があるのを知っていますか?

この記事では、外壁塗装をしたときの確定申告の方法や条件をわかりやすく説明していきたいと思います。

外壁塗装を検討している方、最近実施した方は、ぜひ最後まで読んでいただきたいです。

それでは、さっそく見ていきましょう。

確定申告ってなに?

確定申告をする人とは、どういった方なのでしょうか。

大きく分けると…

●高額所得者、複数の所得があり、税金を正しく納めるために必ずしなければならない方

●一時的な損害等が発生したので、税の還付を受けるために任意でおこなう方

となります。

株式での所得、個人事業主は前者です。

住宅ローンの減税や高額医療費控除などを希望される方は、後者になります。

確定申告は、お住まいのエリアを管轄する税務署で申告をおこなうか、税理士さんに代行してもらう方法が一般的だったのですが、最近ではネットからの申し込みが可能です。

2020年からは、スマートフォンにも対応して非常に便利になりました。

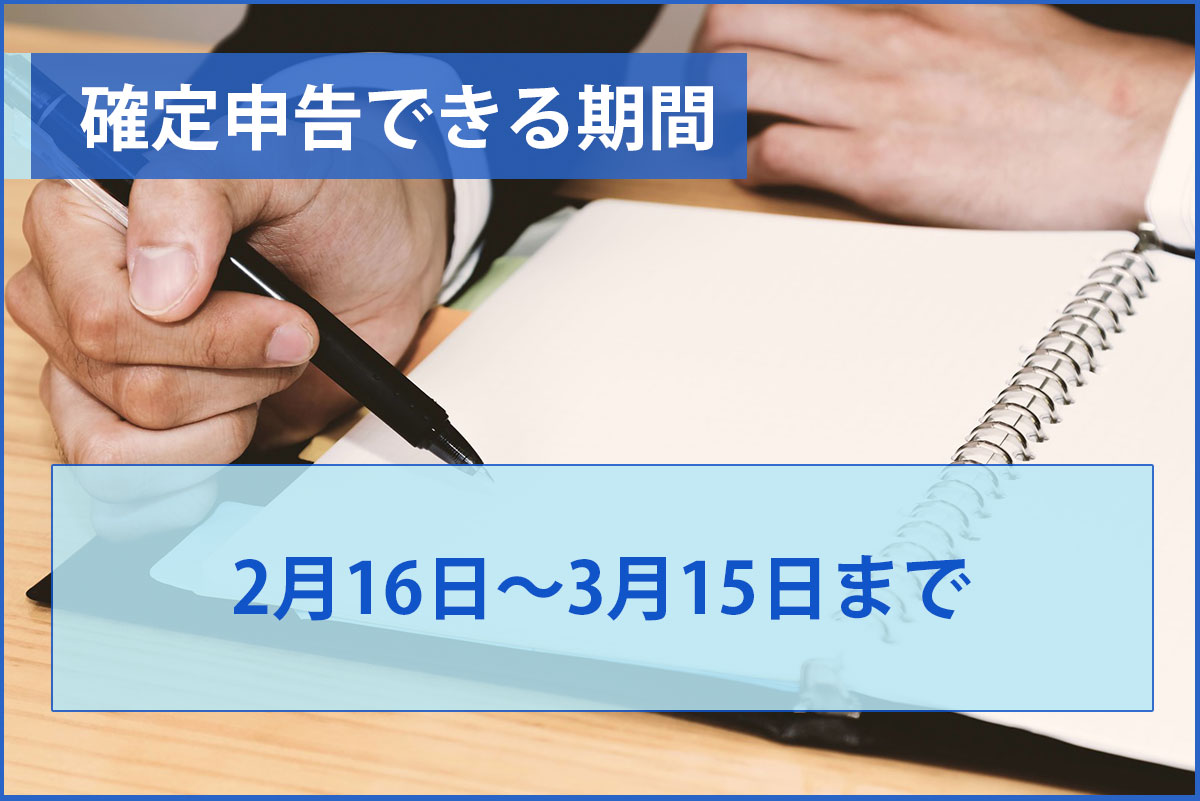

確定申告できる期間

確定申告は、提出できる期間が決められています。

それは、2月16日~3月15日まで。

年度末で忙しい日々を送っている方も多い時期だとは思いますが、できるだけ早めに準備しておくことをおすすめします。

還付申告のみであれば、3月16日以降でも罰則無しで申告が可能です。

どうしても間に合いそうにない場合は、税務署に相談してみましょう。

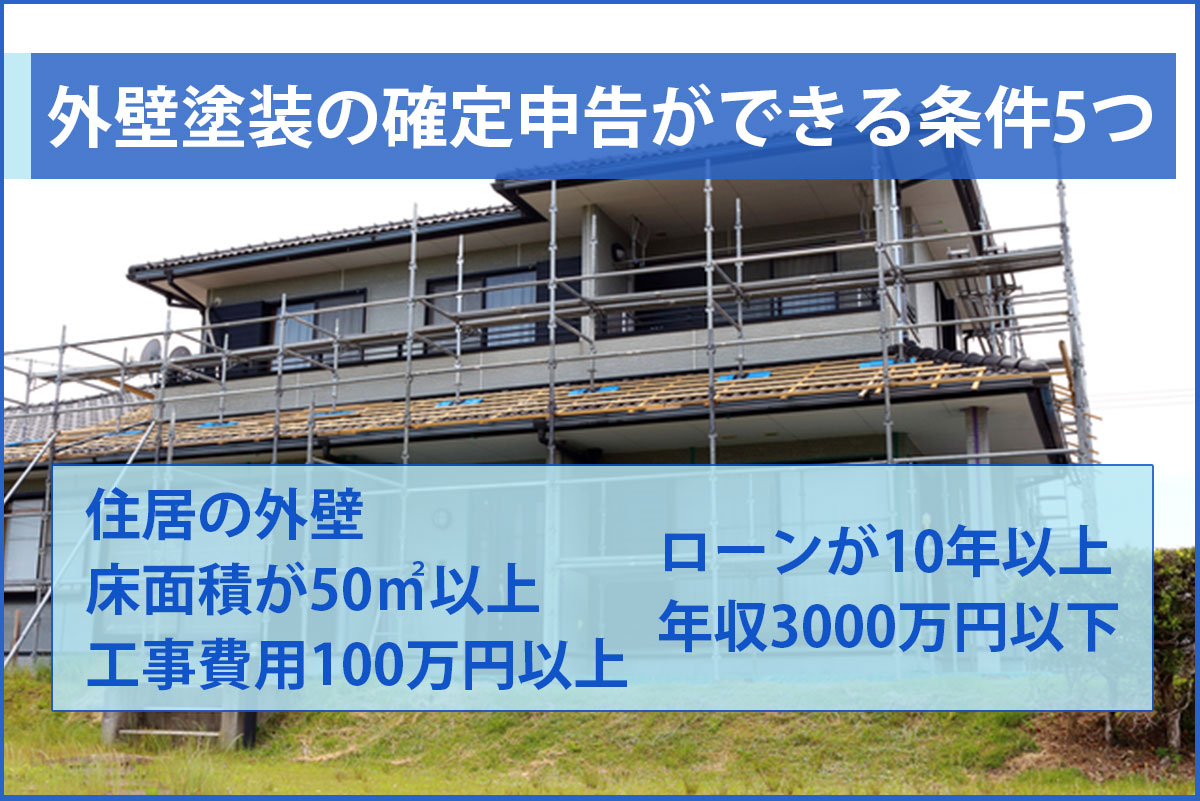

外壁塗装の確定申告ができる条件5つ

外壁塗装の還付を受けるには、5つの条件があり、そのすべてをクリアしていなければなりません。

それは…

- 1.実際に申告する人が住んでいる住居の外壁であること

- 2.外壁塗装をおこなった住居の床面積が50㎡以上であること

- 3.工事費用100万円以上、リフォームローンを組んでいること

- 4.リフォームローンが10年以上の期間であること

- 5.申告者の年収が3000万円以下であること

この5つです。

それぞれの詳細を説明していきます。

1.実際に申告する人が住んでいる住居の外壁であること

申告者所有であることはもちろんなのですが、その他にも

●工事完了から半年以内に、申告者が住み始めていること

●控除適用となる各年の12月31日までに住んでいること

の条件もクリアしないといけません。

別荘などの普段生活していない家、申告者以外の家族が住む家などは対象外になってしまいます。

2.外壁塗装をおこなった住居の床面積が50㎡以上であること

建物の床面積が50㎡以上の工事でないといけません。

床面積は、登記簿をもとに出されますので、申告前に内容を確認しておきましょう。

3.工事費用100万円以上、リフォームローンを組んでいること

建物の塗装が対象で、雨樋などの付帯部の塗装も基本的に含まれます。

物置やフェンスなど、建物に直接触れないものへの塗装は、対象外になる可能性があります。

対象なのかどうかは、増改築工事証明書を発行してくれる証明者に確認しましょう。

4.ローンが10年以上であること

ローン期間が10年以上で対象ですが、利率が0.2%未満ならば対象外になります。

ローン会社によって対象外になるおそれもあるため、金融機関に事前に聞いてみましょう。

申告者の年収が3000万円以下であること

不動産所得や株式所得など給与以外の所得があれば、それらも含めた金額を所得として扱います。

ご家族の所得は含まれず、申告者のみの所得です。

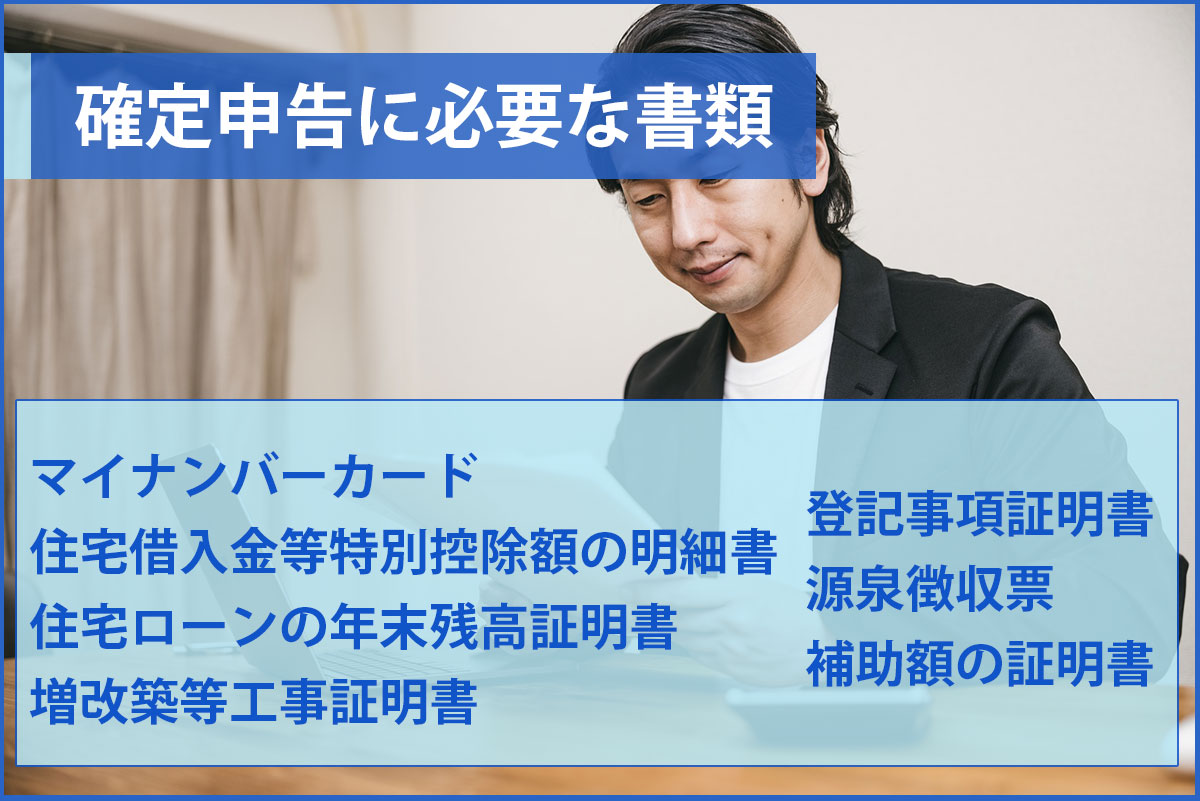

確定申告に必要な書類

確定申告には、7つの書類が必要になります。

それぞれ紹介していきますので、一緒に見ていきましょう。

マイナンバーカードまたは通知カードと身分証明書

マイナンバーカードがあれば、スマートフォンやICカードリーダー(?)レコーダー付きのパソコンで申告することができます。

確定申告を税務署でおこなう場合、マイナンバーカードか通知カードと身分証明書を持っていきましょう。

住宅借入金等特別控除額の計算明細書(スマートフォンやパソコンからの申告には不要)

スマートフォンやパソコンではなく、書面で申告する場合に必要になる書類で、税務署や国税庁のサイトから取得することができます。

住宅ローンの年末残高を証明できるもの

ローンを組んだ金融機関から送られてくる証明書です。

発行されていない、紛失してしまった場合は、金融機関に問い合わせてみましょう。

増改築等工事証明書

増改築等工事証明書は、【建築士事務所登録をしている事務所に所属している建築士】【指定確認検査機関】【登録住宅性能評価機関】【住宅瑕疵担保責任保険法人】のいずれかから発行してもらう必要があります。

建築事務所に塗装を含んだ家全体の工事を依頼した場合、発行してもらえることもありますが、基本的には塗装業者で発行はしていません。

また申告者本人での証明はできないです。

先述の4つの業者に発行を依頼する場合には、[契約書の写し][工事の内訳書][設計書類][登記簿][補助金交付額決定通知書]を用意してから、依頼することができます。

業者によって発行に手数料がかかることがあり、数万円程度必要になるかもしれません。

塗装する建物の登記事項証明書(登記簿謄本)

建物を購入したときに、発行されることが多いので自宅に保管しているか確認しておきましょう。

もしも手元に無かった場合、法務局のサイトで申告すると取得することができます。

発行費用は、480円~600円です。

源泉徴収票

会社勤めの方は、会社の担当部署に源泉徴収票を発行してもらいましょう。

補助額を証明するもの

補助金を交付する市区町村等が発行する補助金交付額決定通知書等が当てはまります。

補助金を申告されているのなら必ず用意しましょう。

還付金はどれくらい戻ってくるのか

2019年の外壁塗装での住宅借入金等特別控除の金額は、リフォームローンの年末残高の合計額に1%をかけた金額が控除対象になります。

住んだ期間が1年に満たない場合は、その期間の割合によって算出します。

年末での外壁塗装の借入金額が一切補助金を使用せずに100万円の場合、100万円×1%=1万円という金額が控除対象として出されます。

納税した所得税が1万円を超えている場合、全額の1万円が還付されます。

所得税が1万円を超えていない場合は、納税した額すべてが還付されます。

2年目からの控除申告

控除を受ける最初の年は、確定申告をする必要があります。

2年目以降は年末調整で還付請求をすることができます。

そのため、給与所得者で2年目以降の場合は、税務署から送られてくる[年末調整のための(特定増改築等)住宅借入金等特別控除証明書]と[給与所得者の(特定増改築等)住宅借入金等特別控除申告書]、金融機関から発行される[住宅取得資金に係る借入金の年末残高等証明書]を勤務先に提出しましょう。

注意すべきポイント

確定申告は、忙しい時期におこなわないといけないうえに慣れていないと時間がかかるため、早めに準備して対応するようにしてください。

申告書類もしっかりと漏れなく記入をして確認してから提出するようにしましょう。

塗装業者や税理士以外の人へ申告代行を依頼することはできないため、注意してください。

あと、申告にかかる費用と還付金を事前に確認して、お得になると判断できるのなら申告しましょう。

還付金を受けられるのは、嬉しいことではあるのですが、そのための費用が還付金よりも高いのなら、元も子もありません。

しっかりと事前確認をしてから申告するようにしましょう。

関連コラム

-

2021年7月18日

雪で家が壊れてしまったら…保険でどこまで対応できるのか

-

2022年10月30日

足場台無料の業者には要注意

-

2019年11月27日

4つだけ守って!外壁塗装が乾燥するまでの注意点!

-

2020年6月12日

外壁・屋根の色を選ぶカラーシミュレーションの特徴と注意点!

アクセスランキング

-

13

回答1221225人 -

210

回答1420736人 -

35

回答1719706人 -

42

回答917188人 -

52

回答1015433人 -

64

回答815398人 -

75

回答613161人 -

810

回答611431人 -

95

回答511142人 -

102

回答1110361人

新着の質問一覧

-

0

0

回答010人 -

0

0

回答0205人 -

0

0

回答0283人 -

1

1

回答0403人 -

1

1

回答0466人 -

1

1

回答0440人 -

1

1

回答0347人 -

1

1

回答0481人 -

1

1

回答0485人 -

1

1

回答0521人